În căutarea stabilității și prosperității financiare, mulți dintre noi ne întrebăm cum să gestionăm mai bine banii pe care îi câștigăm. Acest lucru ne aduce, inevitabil, în fața a două concepte fundamentale: economisirea și investirea.

Deși ambele sunt esențiale pentru o gestionare prudentă a finanțelor, ele servesc scopuri diferite și implică abordări distincte. Vom explora în detaliu caracteristicile fiecărei strategii, pentru a înțelege mai bine cum ne pot ajuta acestea să atingem obiectivele financiare personale.

Ce Înseamnă Economisirea?

Economisirea este procesul de acumulare a banilor pentru viitor, păstrându-i în forme relativ sigure, cum ar fi conturi de economii, depozite la termen sau alte instrumente cu risc scăzut. Principalul obiectiv al economisirii este de a păstra capitalul și de a avea acces imediat la fonduri în caz de necesitate.

De exemplu, economisirea poate fi direcționată pentru a forma un fond de urgență, pentru achiziționarea unor bunuri pe termen scurt sau pentru planificarea unor cheltuieli viitoare specifice, cum ar fi o vacanță sau taxe școlare.

Unul dintre cele mai mari avantaje ale economisirii este securitatea. Banii depozitați în conturile de economii sunt protejați, adesea susținuți de garanții guvernamentale, cum ar fi Fondul de Garantare a Depozitelor în Sistemul Bancar din România. Aceasta înseamnă că riscul de pierdere este minim. În plus, accesul la acești bani este simplu și rapid, fără a implica riscuri sau costuri suplimentare.

Ce Înseamnă Investirea?

Pe de altă parte, investirea implică plasarea banilor în diverse active, cum ar fi acțiuni, obligațiuni, fonduri mutuale, imobiliare, bursa de capital sau piata crypto, cu scopul de a obține un randament financiar. Investițiile sunt orientate spre creșterea valorii capitalului pe termen lung și presupun asumarea unui anumit nivel de risc, în schimbul unei posibile rentabilități superioare.

Spre deosebire de economisire, care este mai conservatoare, investirea poate deschide porțile către oportunități de apreciere semnificativă a sumelor investite. Totuși, aceasta vine la pachet cu volatilitate și incertitudine.

Valorile activelor investite pot fluctua semnificativ, influențate de condițiile de piață, performanța economică și factori externi. Astfel, investirea necesită o planificare atentă, o înțelegere a piețelor și, uneori, o toleranță mai mare la risc.

Cum Alegi între Economisire și Investire?

Alegerea dintre economisire și investire depinde de mai mulți factori, inclusiv obiectivele financiare, orizontul de timp și toleranța la risc. Dacă scopul tău este să ai o rezervă de lichidități pentru nevoi pe termen scurt sau mediu, sau dacă preferi să eviți riscurile, economisirea este probabil cea mai bună opțiune. În schimb, dacă îți dorești să îți crești averea pe termen lung și ești dispus să accepti fluctuațiile pieței, investirea ar putea fi calea de urmat.

De exemplu, pentru cineva tânăr, care are un orizont de timp lung până la pensionare și poate suporta un nivel moderat de risc, investirea în acțiuni sau fonduri mutuale poate fi o strategie profitabilă. Pe de altă parte, pentru cineva aproape de pensionare sau cu necesități imediate de lichiditate, economisirea în instrumente sigure și lichide este adesea preferabilă.

Economisirea și investirea nu se exclud una pe cealalta în practică, cele mai sănătoase strategii financiare combină elemente ale ambelor. Ideal este să ai un echilibru, unde economiile îți asigură siguranța și lichiditatea, în timp ce investițiile îți pot maximiza randamentele și contribuie la atingerea obiectivelor pe termen lung.

Asadar, indiferent de calea aleasă, este esențial să fii informat și conștient de toate aspectele implicate. Planificarea financiară nu este o știință exactă, ci mai degrabă un proces personalizat, adaptat circumstanțelor și nevoilor fiecăruia.

Prin urmare, este adesea util să consulți un consilier financiar care te poate ajuta să navighezi prin aceste decizii complexe, asigurându-te că fiecare pas pe care îl faci este bine gândit și aliniat cu viziunea ta financiară pe termen lung.

Analiza și Simulare: Economisire versus Investire din 2010

Pentru a oferi o perspectivă mai clară asupra impactului pe termen lung al economisirii și investirii, să analizăm două scenarii ipotetice în care două persoane, Alex și Bogdan, aleg fiecare o strategie diferită pentru a gestiona 100 de lei pe lună începând din anul 2010.

Scenariul lui Alex: Economisirea

Alex decide să economisească 100 de lei în fiecare lună, plasând banii într-un cont de economii cu o rată anuală de dobândă de 1.5%, o rată relativ conservatoare dar realistă pentru conturile de economii din ultimul deceniu. La sfârșitul fiecărui an, dobânda acumulată este reinvestită în cont.

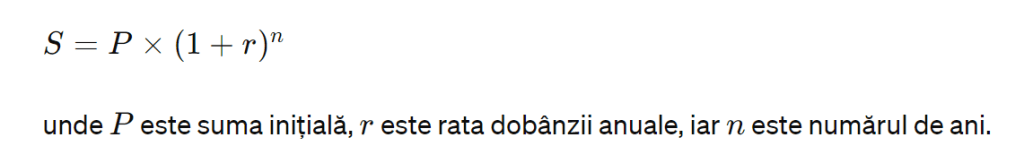

Formula de calcul pentru suma finală într-un cont de economii este dată de formula dobânzii compuse:

Pentru calculul lui Alex, suma investită lunar se capitalizează anual la rata dobânzii respective. Vom calcula suma totală economisită de Alex până în 2020.

Scenariul lui Bogdan: Investirea în Indici Bursieri

Bogdan alege să investească 100 de lei în fiecare lună într-un fond de index care urmărește performanța pieței de capital, presupunând o rată medie anuală de creștere de 8%, care este o estimare optimistă dar rezonabilă pentru piețele emergente pe termen lung.

Similar cu formula de mai sus, investiția lui Bogdan va fi calculată utilizând formula valorii viitoare a unei serii de plăți, cunoscută și sub numele de valoarea viitoare a unei anuități ordinare:

Vom calcula acum suma totală investită de Bogdan până în 2020.

Impactul Inflației

Un aspect crucial în analiza financiară pe termen lung este inflația, care erodează puterea de cumpărare a banilor. În România, rata medie anuală a inflației din ultimul deceniu a fost de aproximativ 2.5-3%.

Aceasta înseamnă că puterea de cumpărare a banilor economisiți sau investiți scade în fiecare an cu această rată procentuală. Vom ajusta și suma finală pentru inflație pentru a obține o imagine mai clară a valorii reale de piață a banilor acumulați.

Să calculăm acum valorile pentru Alex și Bogdan.

Rezultatele Simulării pentru Alex și Bogdan

După 10 ani de economisire și investire, iată care sunt sumele acumulate de Alex și Bogdan:

Alex, care a economisit 100 de lei lunar într-un cont de economii cu o rată de dobândă de 1.5% anual, a acumulat 12,931 lei până la sfârșitul anului 2020. Ajustată pentru inflație, valoarea reală de piață a economiilor sale este de aproximativ 10,102 lei. Aceasta arată o creștere a sumei inițiale, dar ajustarea pentru inflație evidențiază o creștere modestă în termeni reali.

Bogdan, care a investit 100 de lei lunar în indici bursieri cu o rată medie anuală de creștere de 8%, a acumulat 18,012 lei până la sfârșitul anului 2020. Când ajustăm această sumă pentru inflație, valoarea reală scade la aproximativ 14,071 lei. Acesta demonstrează un câștig substanțial față de suma inițială investită și, chiar și după ajustarea pentru inflație, rămâne o sumă considerabil mai mare comparativ cu cea a lui Alex.

Această comparație ilustrează câteva puncte cheie în strategia de gestionare a finanțelor personale:

Impactul Inflației: Inflația poate reduce semnificativ puterea de cumpărare a banilor economisiți, făcând economisirea pe termen lung mai puțin atractivă dacă ratele dobânzilor sunt sub rata inflației. Acest lucru este evident în cazul lui Alex, unde valoarea reală a economiilor sale a scăzut sub suma nominală economisită.

Beneficiile Investirii: Investițiile, deși implică un risc mai mare, pot oferi randamente superioare care nu doar că depășesc inflația, dar pot și crește semnificativ valoarea capitalului inițial. Bogdan, în ciuda volatilității pieței de capital, a reușit să-și mărească semnificativ suma inițială, chiar și după ajustarea pentru inflație.

Importanța Diversificării: Ideal, o strategie financiară echilibrată ar trebui să includă atât elemente de economisire pentru siguranță și lichiditate, cât și investiții pentru creștere și protecție împotriva inflației. Combinarea celor două poate ajuta la atingerea unui echilibru între securitate și creștere, adaptat nevoilor și profilului de risc al fiecărei persoane.

Decizia între economisire și investire depinde de obiectivele personale, orizontul de timp și toleranța la risc. Este crucial să se ia în considerare efectele inflației și să se planifice în consecință pentru a asigura că valoarea reală a banilor nu se erodează pe termen lung.

În acest sens, consultarea cu un consilier financiar poate oferi perspective valoroase și poate ajuta la elaborarea unei strategii bine fundamentate.